『投資不動産での資産運用を選択するメリットはどこにあるのか』についてご説明いたします。

ゆとりある老後生活には、毎月どれくらいの収入があれば良いでしょうか?

理想とする収入と、実際に年金として得られる収入との差は、いくらでしょうか?

公的年金だけで、ゆとりある老後生活を送ることは、もはや期待できない時代です。

投資不動産の運用で得られる家賃収入は、公的年金を補う私的年金として、有効な手段だと言えます。

投資不動産の収支は概算で、想定賃料から「ローン返済額」と「マンション管理費、修繕積立金、公租公課等」を引いたものになります。ローン返済期間中の収益は小額ですが、ローン完済後は賃料のほとんどが収益となり長期的・安定的な「私的年金」として有効な手段になります。

ただし、空室となってしまった場合でも「マンション管理費、修繕積立金、公租公課等」は必要になりますので、その場合、収入がなく支出だけが発生することになります。ローンが完済していない場合は、それにローン返済額も加わります。

投資不動産の運用にはそうしたリスクが伴うことを想定し、それを軽減するための物件選び・精査を行った上で計画する必要があります。

投資不動産の支払いの一部にローンを適用した場合、一般的には団体信用生命保険に加入することになります。この団体信用生命保険が、生命保険の役割を担います。

例えば、万が一ご本人様が亡くなられた場合には、残っていたローンはすべて保険で支払われ、ご家族にはローンの支払いが必要ない不動産と家賃収入が残ります。

株やFXは、毎日のように変動を繰り返すため、安定しているとは言えません。それに比べ投資不動産は、収益が日々変動することがなく、手堅く確実に一定の収益が見込めるのが特徴です。

また中古不動産の場合、新築に比べ価格下落率が低く、利回りが高いのが特徴です。築年数が古い物件ほど維持管理費が高くなったり、場合によっては修繕工事が必要になったりと、様々なリスクを伴いますが、管理状況の良い物件を選ぶことでそのリスクを軽減させることができます。

将来、インフレーションが発生した場合、物価は上がり、現金は相対的な価値が下がってしまいます。しかし不動産という現物資産は実質価値が下がりにくく、また、家賃相場も影響を受けにくいため、インフレ対策に有効とされています。

資産運用にとって最も重要な「利回り」。

物件の利回り、株の配当金の利回り、国債の利回り…などとよく言われますが、では「利回り」はどうやって決まるのでしょうか?

一般的に、「利回り」には「表面利回り」「NOI利回り」などの種類があります。

リスクフリーレートとは、投資におけるリスクが極めて小さい投資商品によって得ることができる利回りを意味しており、例えば元金の支払いが保証されている銀行の預貯金や国債などの金融商品が該当し、その利回り=利子率を指します。

一方、リスクプレミアムとは、株式投資や不動産投資など、一定のリスクがある投資に対して、その特有のリスクに応じて、投資家が上乗せを期待する利益(上乗せ収益)のことを指します。例えば、不動産特有のリスクとしては、代表的なものに、預金や国債と異なり、いざという時の換金化が難しいこと(流動性が低い)が挙げられますが、それ以外にも物件固有の地域性や個別事情から発生するさまざまなリスクプレミアムが折り込まれます。

例えば、リスクフリーレートを預貯金や国債の金利水準から仮に1%とすると、NOI利回り6%の物件なら、利回り=リスクフリーレート(1%)+リスクプレミアム(5%)=6%となります。

リスクプレミアムは、同じ不動産でも、住宅とオフイスビルでも違いますし、また、東京港区の賃貸マンション(例として4%)と、地方の賃貸マンション(同じく7%)では、需要の規模や流動性などに違いがあると考えられています。

例えば大阪の賃貸マンションの利回りがNOI8%とすると、それはリスクフリーレート(例として1%)+ 不動産のリスクプレミアム(同5%)+ 大阪地域のリスクプレミアム(同1%)+ 物件の個別性プレミアム(同1%:立地・建物・テナント属性など)と分解されます。

投資不動産の利回りを想定するには、まず、どの収入・支出・売上・費用が含まれ、何が含まれないかを知ること。さらに、種々の要因に応じたリスクプレミアムを考慮に入れることが重要です。

投資を行なうにあたり、自己資金だけでなく資金の借入を活用し、より大きな収益を得る方法を「レバレッジ」といいます。

レバレッジとは、直訳すれば「テコの原理」、小さな力で大きな効果を出せる意味をさします。

投資不動産の場合は、「少ない資金で収益性を高める」ため、自己資金と借入金を併用して物件を購入し、見た目の利回り以上の収益を得ることができます。

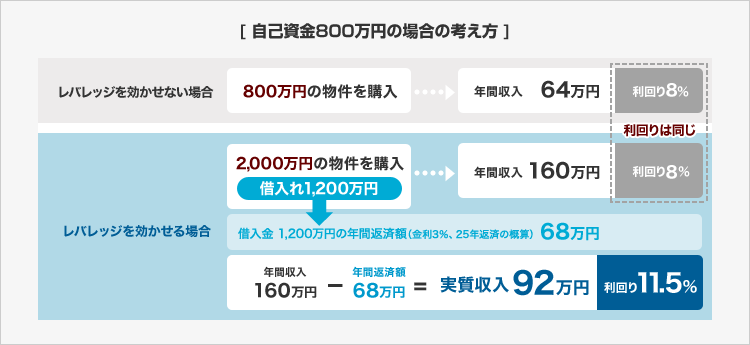

800万円の自己資金がある場合を例にしてみます。

800万円の物件を購入し、年間64万円の家賃収入が得られる物件と、1200万円の借入を行なって2000万円の物件を購入して160万円の家賃収入が得られる物件は、どちらも表面利回りは8%と、同じに見えます。

一方で、借入金1200万円の支払金利を3%とした場合、毎年の返済額は約68万円となり、家賃収入から差引くと、年間92万円の収益となります。

この金額を自己資金に対する利益率と考えると、その値は11.5%となり、単純に800万円の物件を購入した時に比べて1.43倍の利益が出る結果となります。

これが「レバレッジ効果」といわれる、より積極的な不動産投資の考え方です。

収益効率を向上させるための「レバレッジ」にも、気をつけるべきポイントがあります。

たとえば、上記と同じ条件で収益物件を購入した場合で、借入れの金利が変動し、途中で7%まで上昇してしまったとすると、年間の返済金額は約101万円となり、家賃から支払いを差引いた年間収益は入は約59万円となり、利回りは7.3%まで低下します。

これでは、借入れをせず自己資金だけで物件を購入して、年間64万円の収入を得ていたほうが良かったことになってしまいます。これを「逆レバレッジ効果」と呼びます。

「レバレッジ」を行なう場合は、どの程度の借入金額を、どのような種類のローンで行うかを慎重に選択し、借入後の金利の動向にも注意を払うことが大切です。